Diese Aufbewahrungsfristen für Privatpersonen sollte jeder kennen (inkl. Tabelle & PDF)

25. April 2024

Im Bürokratieland Deutschland ist die Aufbewahrung von privaten Dokumenten zeitlich geregelt. Welche Fristen gelten, erfährst du hier.

🚀 Jetzt neu: Der herMoneyCLUB ➔ Mehr Infos

Du möchtest in den wichtigsten Aktienmarkt der Welt investieren? Dann könnte ein Nasdaq-100-ETF spannend für dich sein.

![]() Mit einem Investment in einen Nasdaq-100-ETF setzt du auf 100 große – zumeist amerikanische – Unternehmen. Viele kommen aus der Technologiebranche, aber es sind beispielsweise auch Großhändler oder Arzneimittelhersteller dabei.

Mit einem Investment in einen Nasdaq-100-ETF setzt du auf 100 große – zumeist amerikanische – Unternehmen. Viele kommen aus der Technologiebranche, aber es sind beispielsweise auch Großhändler oder Arzneimittelhersteller dabei.

![]() Alle in Deutschland handelbaren Nasdaq-100-ETFs erwirtschaften aktuell eine ähnliche Rendite (in den vergangenen 5 Jahren rund 14 % pro Jahr).

Alle in Deutschland handelbaren Nasdaq-100-ETFs erwirtschaften aktuell eine ähnliche Rendite (in den vergangenen 5 Jahren rund 14 % pro Jahr).

![]() Die Schwankungen sind zwar stark, aber die Rendite bewertet Morningstar mit 5 Sternen („top“).

Die Schwankungen sind zwar stark, aber die Rendite bewertet Morningstar mit 5 Sternen („top“).

Wir können es drehen und wenden, wie wir wollen: Der US-amerikanische Aktienmarkt ist der wichtigste der Welt und gilt als Leitbörse schlechthin. Am Aktienindex MSCI World, der 1.600 der größten Unternehmen weltweit enthält, haben die USA derzeit einen Anteil von 68 %. Wenn man am globalen Aktienmarkt teilhaben will, führt also kein Weg an US-Aktien vorbei.

Es gibt unterschiedliche Indizes, die den US-Aktienmarkt widerspiegeln. Der wichtigste ist der S&P 500, gleich danach folgt der Nasdaq 100. Dieser Index enthält die 100 Unternehmen mit der höchsten Marktkapitalisierung, die an der Technologiebörse Nasdaq gehandelt werden und nicht zum Finanz-Sektor zählen. Der deutlich breitere Index „Nasdaq Composite“ umfasst über 3.000 Werte und enthält Unternehmen aller Branchen, auch der Finanz-Branche. Auch hier gibt es ETFs. Durchgesetzt hat sich aber eher der Nasdaq 100.

Die Nasdaq (das steht für „National Association of Securities Dealers Automated Quotations“) wird als Technologiebörse bezeichnet, weil sie bei ihrer Gründung 1971 geringere Anforderungen und Kosten an die dort gelisteten Unternehmen stellte. Daher wurde sie von kleinen Technologiefirmen bevorzugt. Sie war damals die erste elektronische Börse der USA und – gemessen an der Zahl der notierten Unternehmen – die größte. Die große Konkurrenz-Börse zur Nasdaq ist die New York Stock Exchange (NYSE), die ebenfalls in New York sitzt.

Heute werden an der Nasdaq fast alle Technologie-Aktien gehandelt, die Rang und Namen haben: Von Amazon über Apple bis hin zur Suchmaschine Baidu und Cisco Systems. Uups, Baidu… Ist das nicht ein chinesisches Unternehmen? Richtig! An der Nasdaq können auch ausländische Firmen gelistet sein, wobei der überwiegende Teil in den USA beheimatet ist. Aber ein paar der Firmen, die an der Nasdaq gehandelt werden, kommen aus China, Argentinien oder auch den Niederlanden (z.B. der Chip-Maschinen-Hersteller ASML Holding). Aber auch sie werden an der Nasdaq in US-Dollar gehandelt.

Übrigens: Die Nasdaq wird von einer Frau geleitet! Adena T. Friedman ist seit 2017 Nasdaq-Präsidentin.

Und wie sieht der Index im Detail aus? Der Nasdaq 100 ist ein reiner Kursindex, das heißt er berücksichtigt Aktienkurse, aber nicht die ausgeschütteten Dividenden. Die Gewichtung des Index erfolgt nach der Marktkapitalisierung. Die Index-Unternehmen müssen folgende Merkmale aufweisen:

Welche Unternehmen sind im Nasdaq-100-ETF?

Die derzeit 10 größten Positionen im Index und damit die wichtigsten Nasdaq-100-Unternehmen sind:

Weil sich die Gewichtung der Unternehmen mit deren Kursentwicklung ändert, wird die Index-Gewichtung vierteljährlich geprüft und gegebenenfalls angepasst. Außerdem wird der Index so gewichtet, dass ein Unternehmen nicht mehr als 24 % vereinnahmt.

Und wer Buchstaben-Spiele mag: Unter den Technologie-Aktien hatten lange Zeit die FAANGs (Facebook, Amazon, Apple, Netflix, Google) das Haupt-Gewicht. Einige sehen nicht nur die Big-Five, sondern beachten die Big-Six, weil sie Microsoft dazuzählen (FAANG+M). Aber alles ist eben im Wandel an der Börse: Facebook firmiert jetzt unter „Meta Platforms“. Zwischenzeitlich konnten sich auch Tesla und Nvidia unter den Top-Five behaupten. Eigentlich müsste man die Buchstaben-Spielchen ändern – hat man bisher aber nicht.

Ein Nasdaq-100-ETF ist ein börsengehandelter Fonds, der möglichst genau den Nasdaq-100-Index abbildet. Daher hat er auch in etwa die Zusammensetzung des Nasdaq 100 oder bildet diesen Index durch einen sogenannten Swap-Vertrag (Tauschgeschäft) ab. Was SWAP-ETFs genau sind, erfährst du hier.

Ist ein Investment in einen Nasdaq-100-ETF sinnvoll, und wenn ja, für wen? Schaut man auf die vergangenen 10 Jahre, wäre mit einem Investment locker ein Shopping-Trip nach New York drin gewesen: +476 Prozent in den 10 Jahren vom Januar 2013 bis zum Januar 2023 (Quelle: JustETF, eigene Berechnung)! Der Grund: Speziell Technologie-Aktien wie Amazon, Microsoft oder die Google-Mutter Alphabet entwickelten sich zwischenzeitlich rasant. Sie konnten sogar durch die wachsende Digitalisierung von der Corona-Pandemie profitieren.

Im Jahr 2022 litten sie allerdings massiv unter der hohen Inflation und der dadurch einhergegangenen Zinswende der Notenbanken: Denn Technologiekonzerne sind oft hoch verschuldet, da sie viel investieren. Höhere Zinsen machen aber die Schuldentilgung teurer, was dann die Gewinnmarge belastet. Außerdem sind InvestorInnen in Zeiten höherer Zinsen weniger bereit, höhere Risiken einzugehen. Die zukünftig erwarteten Gewinne der Unternehmen sind aus heutiger Sicht weniger wert, sie werden mit einem höheren Zinssatz diskontiert.

Du bist keine ausgebuffte Börsen-Expertin und traust dir nicht zu, im Vorfeld gezielt diejenigen Marktsegmente zu bestimmen, die in Zukunft am besten laufen? Dann könntest du mit dem Nasdaq-100-Index gut bedient sein. Es handelt sich dabei um einen soliden, breiten Index, der überwiegend technologie-orientierte US-amerikanische Unternehmen enthält. Zumindest in den vergangenen 10 Jahren war es kein Fehler, in die Amazons, Facebooks und Microsofts dieser Welt zu investieren. Und vermutlich ist das auch in Zukunft so … Natürlich mit Ups und Downs zwischendurch!

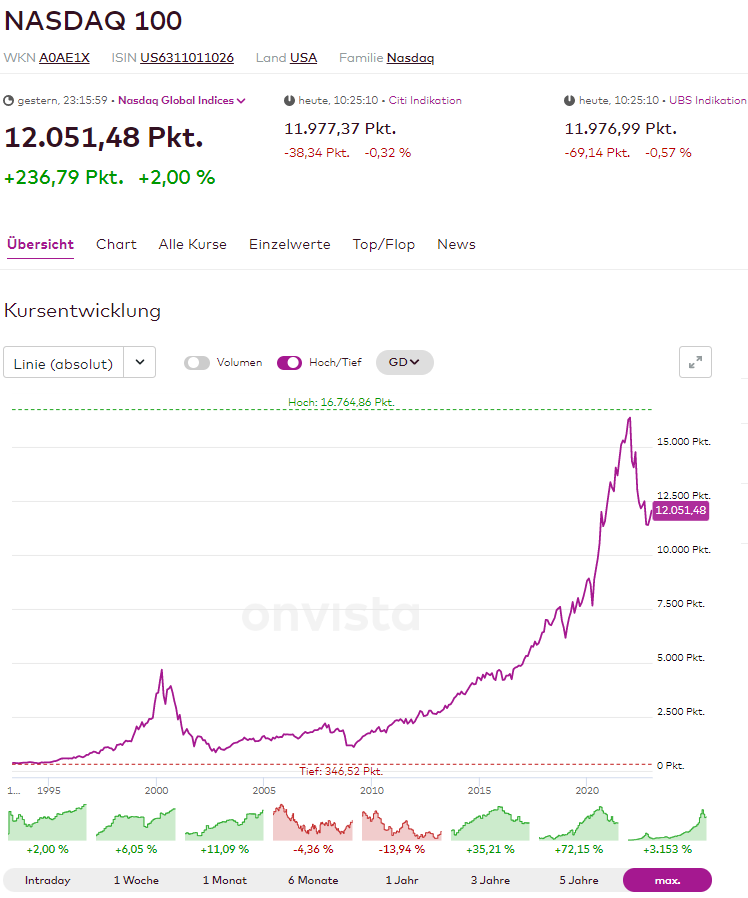

Hier siehst du einen Chart des Nasdaq-100-Index, an dem sich entsprechende ETFs orientieren:

Und die Zukunft? Volkswirtin Gertrud Traud von der Helaba sagt im Interview mit herMoney zu den Aussichten für Technologieaktien:

“Die globalen Umstände sprechen für langfristig höhere Inflationsraten, selbst wenn die Teuerung aufgrund sinkender Energiepreise wieder abebbt. Ein insgesamt höheres Zinsniveau erscheint daher gerechtfertigt. Die Zeit der Megazinsschritte von 75 Basispunkten dürfte gleichwohl vorbei sein.

(…) Ein altes Sprichwort sagt: ‘Manchmal ist geschenkt noch zu teuer.’ Optisch günstige Bewertungen allein sind als Investitionskriterium zu wenig. Es kommt darauf an, dass Unternehmen über ein tragfähiges Geschäftsmodell verfügen, das für die kommenden Jahre hohes Gewinnwachstum verspricht.

(…) Mit dem absehbaren Ende des Zinserhöhungszyklus dürften aber auch Technologietitel (…) wieder deutlich Boden gutmachen.”

Ein Blick auf die fünf hierzulande erhältlichen Nasdaq-100-ETFs zeigt, dass die Ergebnisse jeweils nur um wenige zehntel Prozentpunkte vom Index abweichen. Über die vergangenen fünf Jahre hättest du mit dem iShares NASDAQ 100 ETF USD Acc jährlich durchschnittlich 14,5 % verdient … Das ist die Vergangenheit, die Zukunft kann anders oder auch ähnlich aussehen.

Bei der Auswahl beachten kannst du auch:

Für diejenigen, die gar nicht genug vom Nasdaq 100 kriegen können, haben sich die ETF-Anbieter etwas ausgedacht: Sie hebeln den Nasdaq-100-Index (im Börsenjargon spricht man von „leveragen“). Ein Nasdaq 100 2x leveraged ETF schwankt doppelt so stark wie ein normaler Nasdaq-ETF: Steigt der Nasdaq 100 um 10 %, geht es beim Nasdaq 100 2x leveraged ETF um rund 20 % bergauf. Aber nach unten wirkt der Hebel genauso: Fällt der Nasdaq 100 also um 20 %, dann rutscht der Nasdaq 100 2x leveraged ETF gleich um rund 40 % nach unten. Wir raten von gehebelten ETFs eher ab. Die Börse ist schon aufregend genug, das müssen wir nicht noch künstlich toppen!

In eine ähnliche Kategorie fallen Nasdaq-Short-ETFs: Wenn der Index steigt, dann fallen Short-ETFs, denn sie „gehen short“. Sie verhalten sich also immer entgegen dem Index. Aber Privatanlegerinnen raten wir auch hiervon ab. Wenn du der Meinung bist, dass der Nasdaq 100 demnächst fallen wird, dann verkaufe deine ETF-Anteile einfach. Nur wenn du den Effekt noch verstärken willst, kannst du in dem Fall auf einen Nasdaq-Short-ETF setzen. Als langfristiges Instrument helfen uns Short-ETFs aber ohnehin nicht weiter, denn langfristig rechnen wir ja mit steigenden Werten.

Wie bei anderen Indizes auch gibt es verschiedene Sub-Indizes des Nasdaq 100, deren Entwicklung börsentäglich veröffentlicht wird. So gibt es beispielsweise den Nasdaq Biotechnology oder den Nasdaq Clean Edge Clean Energy. Logisch, dass es dafür auch passende ETFs gibt: Den iShares Nasdaq Biotechnology ETF oder den First Trust Nasdaq Clean Edge Green Energy UCITS ETF.

Daneben steht dir auch der Nasdaq-100-Tech-Index für ETF-Investitionen offen. Dieser Index konzentriert sich auf die Technologie-Unternehmen, die an der Nasdaq gehandelt werden. Der Nasdaq 100 Ex-Tech verfolgt genau die anderen Werte. Meistens sind das E-Commerce-Unternehmen wie Amazon oder Ebay, die als Einzelhändler und nicht als Technologie-Unternehmen eingestuft werden.

Ach ja, den Nasdaq-Next-Generation-100-Index gibt es auch noch. Er spiegelt die Wertentwicklung der nächsten Generation der an der Nasdaq notierten Nicht-Finanzunternehmen wider. Also die 100 größten an der Nasdaq notierten Unternehmen nach den Nasdaq-100-Unternehmen. Auch hier steht ein ETF parat: Der Invesco Nasdaq Next Generation 100 UCITS ETF Acc.

Und wenn du es schade findest, dass der Nasdaq 100 Finanztitel ausschließt, hast du auch eine Option. Dann kannst du gezielt auf Banken, Versicherungen und Brokerhäuser setzen, die zwar an der Nasdaq gehandelt werden, aber nicht Bestandteil des Nasdaq-100-Index sein können. Interessant wäre hier der Nasdaq-Financial-100-Index.

Du siehst: Die Index-Anbieter ermöglichen es, jede noch so kleine Nische zu betrachten. Meistens dauert es dann nicht lange, bis man in diese Nische anhand eines ETFs investieren kann.

Du möchtest in einen Nasdaq-100-ETF investieren, hast aber wenig Geld? Dann wäre ein Sparplan eine Option für dich: Damit kannst du monatlich oder quartalsweise zum Beispiel 50 Euro einzahlen. Nach und nach wächst ein beträchtliches Sümmchen heran – dank Zinseszins. Mit wie viel du kalkulieren kannst, zeigt dir unser herMoney-Zinseszinsrechner.

Zum Weiterlesen: Du möchtest nicht nur in die USA, sondern in weitere Länder investieren? Dann könnte auch ein DAX-ETF oder ein Schwellenländer-ETF interessant für dich sein.

Keine Ahnung von der Börse? So geht’s:

Extra-Tipp: Was tun, wenn die Börse crasht?

Ein Börsencrash ist keine Katastrophe. Behalte einen kühlen Kopf und sitze die Kursschwankungen einfach aus. Ganz Mutige kaufen jetzt sogar nach. Warum das sinnvoll sein kann.

Disclaimer: Aktien, Fonds und ETFs unterliegen Kursschwankungen; damit sind Kursverluste möglich. Bei Wertpapieren, die nicht in Euro notieren, sind zudem Währungsverluste möglich. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die Zukunft. Die Auswahl der Wertpapiere und sonstigen Finanzinstrumente dient ausschließlich Informationszwecken und stellt keine Kaufempfehlung dar.