Prognosen für die Zinsentwicklung: Werden die Zinsen wieder fallen?

15. Juni 2023

Die Zinsen steigen weltweit. Aber was bedeutet das eigentlich? Und womit müssen Sparerinnen rechnen?

Inhalt

- Zinsentwicklung 2022 und 2023

- Was sind Zinsen?

- Zinsprognosen für Kredite & Geldanlagen

- Tipps für Zinsen bei Baukrediten

Prognosen für die Zinsentwicklung: Das Wichtigste in Kürze

![]() Im Juli 2022 hatte die EZB erstmals nach elf Jahren die Zinsen im Euroraum angehoben. Seit September 2023 stagniert der EZB-Leitzins bei 4,5 Prozent. Einiges deutet nun auf eine Zinssenkung im Juni 2024 hin.

Im Juli 2022 hatte die EZB erstmals nach elf Jahren die Zinsen im Euroraum angehoben. Seit September 2023 stagniert der EZB-Leitzins bei 4,5 Prozent. Einiges deutet nun auf eine Zinssenkung im Juni 2024 hin.

![]() Seit rund eineinhalb Jahren musst du für eine Baufinanzierung zwischen 3,5 und 4,5 Prozent pro Jahr rechnen. Auch in den kommenden Wochen dürften die Bauzinsen gleich bleiben oder nochmals leicht ansteigen.

Seit rund eineinhalb Jahren musst du für eine Baufinanzierung zwischen 3,5 und 4,5 Prozent pro Jahr rechnen. Auch in den kommenden Wochen dürften die Bauzinsen gleich bleiben oder nochmals leicht ansteigen.

![]() Prognosen für die weitere Zinsentwicklung, etwa für die Jahre 2026 oder 2030, sind schwierig und aus unserer Sicht nicht seriös. Auch Experten wissen nicht, wie der Zins in ein paar Jahren ausfallen wird.

Prognosen für die weitere Zinsentwicklung, etwa für die Jahre 2026 oder 2030, sind schwierig und aus unserer Sicht nicht seriös. Auch Experten wissen nicht, wie der Zins in ein paar Jahren ausfallen wird.

Bei den Zinsen geht’s seit einigen Jahren so richtig rund. Seit Juli 2022 sind die Zinsen stark angestiegen und stagnieren seit September letzten Jahres bei 4,5 Prozent. Viele MartteilnehmerInnen beschäftigen sich mit der aktuellen Zinslage und fragen sich: Wie werden sich die Zinsen in den kommenden Monaten oder Jahren entwickeln? Und wie wirkt sich die Zinsentwicklung auf meinen Immobilienkredit oder meine Baufinanzierung aus?

Zinsentwicklung: Seit Juli 2022 steigen die Zinsen in Europa, auch 2023 ging es weiter nach oben!

Die Zinsentwicklung ist eine der wichtigsten volkswirtschaftlichen Größen überhaupt, denn aus ihr leitet sich vieles ab. Die Wachstumsperspektiven der realen Wirtschaft, die Wechselkurse zwischen den Währungen, die Aussichten auf den Renten-, Aktien- und Immobilienmärkten: Der Zins scheint einfach alles in der Wirtschaft zu beeinflussen.

Sobald eine Sitzung der Europäischen Zentralbank (EZB) oder der amerikanischen Notenbank Federal Reserve (FED) bevorsteht, scheinen alle Akteure des Finanzmarktes unruhig zu werden. Jeder noch so kleine Hinweis der Zentralbanker wird bewertet. Schon im Vorfeld veröffentlichen Banken ihre Meinung darüber, wohin der Zins eventuell gehen könnte und was die Notenbanker vielleicht verkünden könnten.

So auch derzeit. Im Juli 2022 begann EZB-Chefin Christine Lagarde die Zinsen anzuheben. Bis September 2023 sind die Zinsen stetig gestiegen und verweilen seitdem auf ihrem Niveau: Der Leitzins liegt derzeit bei 4,5 Prozent, der Einlagenzins liegt bei 4,0 Prozent. Auch die jüngste EZB-Sitzung Mitte April 2024 ergab keine Veränderung dieser Zinssätze.

Im Vorfeld der EZB-Sitzung im April hatte es unterschiedliche Meinungen gegeben. Einige Mitglieder sprachen sich für eine Senkung der Leitzinsen aus, andere wiederum – darunter auch EZB-Chefin Christine Lagarde – wollen mit diesem Schritt noch warten. Vieles spricht jedoch dafür, dass der EZB-Rat in seiner nächsten Sitzung Anfang Juni eine Zinssenkung beschließen könnte.

Was der Zinsverlauf für deine Geldanlage bedeutet, erklären wir im Podcast:

Was sind „Zinsen“ eigentlich?

Doch was genau ist der Zins überhaupt? Einfach ausgedrückt sind Zinsen der Preis für geliehenes Geld. Wenn ich mir von der Bank Geld leihe, muss ich einen Preis dafür zahlen. Andersherum verhält es sich, wenn ich Geld auf ein Spar- oder Termingeldkonto einzahle – dann leihe ich meiner Bank Geld. Die Bank kann dann damit arbeiten. Als „Belohnung“ dafür, dass ich das Geld nicht jetzt ausgebe, sondern es eine Zeit lang meiner Bank überlasse, erhalte ich Zinsen.

Der Zinssatz ist der Prozentsatz, den man aufs Jahr gerechnet erhält. Je höher er ist, desto lieber überlasse ich meiner Bank das Geld, denn mit höherem Zinssatz wird ja die Belohnung attraktiver. Womöglich bin ich bei besonders hohen Zinsen eine Zeit lang auch gern besonders zurückhaltend beim Shoppen und überlasse meiner Bank etwas mehr Geld. Dann kann meine Bank mit mehr Geld arbeiten, es beispielsweise an Unternehmen in der Region verleihen – natürlich ebenfalls gegen Zinsen.

Aber Zins ist nicht immer gleich Zins. Um das durchaus komplexe Thema etwas besser zu durchblicken, solltest du verschiedene Zinsarten unterscheiden können:

Welche Rolle spielt der Zinsverlauf bei der Geldanlage?

Zinsen steuern die Wirtschaft. Wenn der Wirtschaftsmotor stottert, senken die Zentralbanken die Leitzinsen. Durch die billigere Kreditaufnahme sollen VerbraucherInnen und Unternehmen dazu animiert werden, zu investieren oder zu konsumieren, denn es kostet ja weniger. Läuft die Wirtschaft heiß, heben die Zentralbanken die Zinsen an. Steigt der Preis für Geld, wird weniger Kredit nachgefragt – Unternehmen investieren nur noch in solche Bereiche, in denen die zu erwartende Rendite die Kosten des Kredits übersteigt.

Während Unternehmen oder private KreditnehmerInnen einen möglichst geringen Zinssatz wünschen, hoffen AnlegerInnen auf einen hohen Preis, wenn sie ihr Geld verleihen. Bei ähnlichem oder vergleichbarem Risiko legen sie ihr Geld also dort an, wo sie die höchsten Zinsen kassieren. Ist der Zinssatz im Dollar-Bereich etwa höher als im Euroland, zieht es die InvestorInnen in den Dollar-Bereich, der Dollar steigt dann gegenüber dem Euro. Im bisherigen Niedrigzins-Umfeld haben wir gesehen, dass viele Menschen die niedrigen Zinsen nutzen, um Immobilien-Darlehen aufzunehmen.

Doch die niedrigen Zinsen bedeuteten für Sparerinnen auch: Auf dem Tages- und Festgeldkonto gab es lange Zeit nichts zu holen. Wie versteinert schienen die Zinsen auf dem 0 Prozent Niveau zu hängen. Schaut man sich EZB-Leitzins, Tagesgeldzins und Festgeldzins in einem Chart an, sieht man, wie Tages- und Festgeldzinsen eng mit dem Verlauf der EZB-Leitzinsen verknüpft sind.

Allen MarktteilnehmerInnen war aber klar: Irgendwann würde die Nullzins-Entwicklung ein Ende haben und die Zinsen würden wieder steigen. Im ersten Halbjahr 2022 war es dann so weit: Die Notenbanken in Europa und den USA erhöhen die Leitzinsen so stark wie seit mehr als 20 Jahren nicht mehr. Und auch in Deutschland kommt der Zinsschock bei den Darlehenszinsen. Auch auf Tages- und Festgeldkonten gibt es wieder etwas Zinsen. Das Ende der Niedrigzinsphase.

Tabelle: Zinsentwicklung 1990 bis 2022

Quelle: Statista, Stand: 11.07.2022

Mirjam Mohr, Mitglied des Vorstands der Interhyp AG, stellte im Sommer 2022 vor dem Hintergrund der damals aktuellen Zinsentwicklung klar: „Die Zinswende ist da – und sie ist beim Baugeld längst angekommen. Die Zinsen für zehnjährige Darlehen haben vor Kurzem die Drei-Prozent-Marke überschritten. Das bedeutet, die Zinsen haben sich seit Jahresbeginn mehr als verdreifacht und liegen sogar schon wieder höher als vor zehn Jahren. Allerdings: Im noch längerfristigen historischen Vergleich sind Zinsen um die drei Prozent immer noch relativ niedrig, die Zinsen lagen früher schon deutlich höher.“

Wie viel dir diese Zinsentwicklung bringt, kannst du mit unserem Zinseszinsrechner herausfinden:

Prognose für die Zinsentwicklung: Bundesanleihen und Kreditzinsen

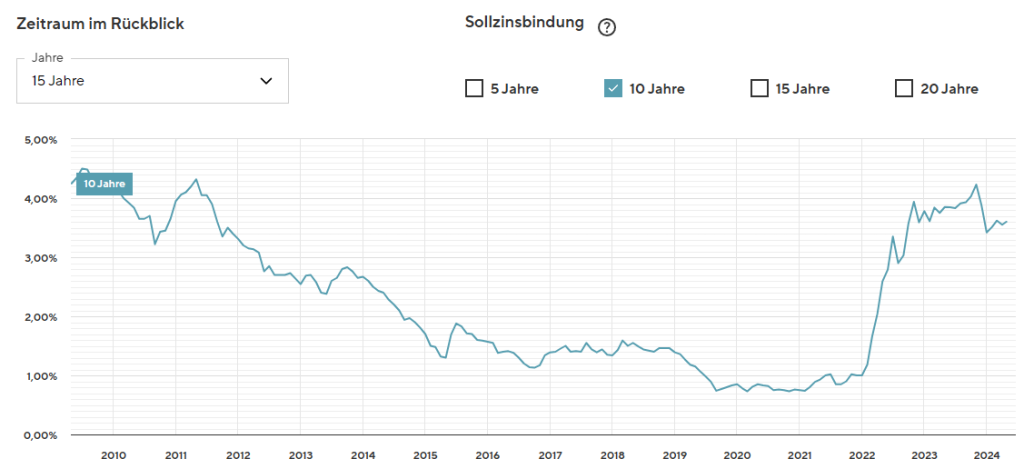

Der Blick auf die historische Zinsentwicklung der Bauzinsen bestätigt das: Zwar war der Anstieg 2022 rasant, aber insgesamt ist das Niveau noch nicht dort, wo es mal war.

Quelle: Interhyp, Stand: 25.04.2024

Die Zinsen für Immobiliendarlehen geben seit Anfang 2024 ein mehr oder weniger stabiles Bild ab. Inwiefern sind die kommenden Zinsentscheide jetzt wichtig zu beobachten?

Sollte die EZB ihren Kurs in Richtung einer ersten Zinssenkung im Juni 2024 beibehalten, ist zu erwarten, dass sich die Kreditzinsen vorerst wenig verändern werden oder gleichbleiben. Interhyp-Vorständin Mirjam Mohr hält fest: “Die zu erwartenden Zinssenkungen sind bereits seit einigen Wochen in die Bauzinsen eingepreist. In der nächsten Zeit werden wir unserer Meinung nach stabile Zinsen rund um die 3,5-Prozent-Marke sehen. Wir gehen davon aus, dass die Bauzinsen auch dann nicht signifikant fallen, wenn die Leitzinssenkungen tatsächlich eintreten.”

Auch Gertrud Traud, Chefvolkswirtin bei der Helaba, ist überzeugt: „Die Kapitalmarktzinsen beispielsweise für 10-jährige Bundesanleihen oder Pfandbriefe dürften sich auf einem Niveau von zwei bis drei Prozent einpendeln.“ Immerhin ein Wert, den wir zuletzt vor etwa zehn Jahren beobachten konnten.

Werden die Zinsen in den nächsten Jahren weiter steigen?

Ob die Zinsen weiter anziehen, lässt sich nicht seriös vorhersagen. Eine Prognose der Zinsentwicklung für 2026 oder gar 2030 ist schwierig, da sich die wirtschaftliche Lage schnell ändern kann. Ein Beispiel liefert die EZB selbst: Anfang des Jahres 2022 war eine Zinserhöhung noch nicht in Sicht, was Experten zu der Prognose verleitete, dass die Zinsen bis 2030 nicht steigen und die Zinsentwicklung quasi brachliegt. Offenbar ein Irrtum!

Inflation und Zinsentwicklung gleichen sich real aus

Über die hohen Kapitalmarktzinsen sollte sich frau aber nicht freuen. Denn auf einem Niveau von beispielsweise rund 2 Prozent, so Traud, wären die Zinsen nicht viel höher als die zu erwartende Inflation in den kommenden Jahren. „Real, also inflationsbereinigt, lässt sich mit klassischem Sparen auch in Zukunft somit nicht viel dazugewinnen. Aber immerhin sollte die Kaufkraft des Gesparten besser konserviert werden, was in den letzten Jahren nicht mehr der Fall war.“

Was die Weltwirtschaft in diesem und den nächsten Jahren erleben könnte, hat auch Dr. Heise im herMoney Talk genauer analysiert:

Was sollten Frauen tun, die aktuell einen Baukredit haben oder planen, zu bauen?

Dein Baukredit läuft noch oder du planst, eine Immobilie zu kaufen? Wenn du dir angesichts der Zinsentwicklung unsicher bist, ist das verständlich. Interhyp-Vorständin Mirjam Mohr rät Frauen, auch bei der Immobilie ihre Finanzen gut im Blick zu behalten.

„Was wir in unseren Studien sehen: Der Gender-Pay-Gap wirkt sich auch auf einen möglichen Immobilienkauf aus. Frauen können sich häufig nur kleinere Wohnungen leisten und glauben aufgrund des aktuellen Preisniveaus oft auch gar nicht mehr daran, dass sie sich noch alleine eine Immobilie leisten können. Insgesamt sehen wir, dass das Preisniveau am Immobilienmarkt die Frauen oft verunsichert. Wir raten Frauen dennoch dazu, mutig zu sein und sich einen Immobilienkauf und die Finanzierung ruhig einmal durchrechnen zu lassen, denn oft ist mehr möglich als gedacht. Eine erste Orientierung bieten kostenlose Tools und Rechner, hier lässt sich allein oder auch gemeinsam mit einer Freundin ein erster Eindruck gewinnen, was möglich wäre. Wir empfehlen auch, schon vor der Immobiliensuche die Möglichkeiten bei Finanzierungsexpertinnen oder -experten abzuklären.“

Aber was machen Frauen nun, die gerade vor der Entscheidung stehen, ein Haus zu kaufen: Lieber gleich zuschlagen, oder lohnt es sich, auf sinkende Zinsen zu hoffen?

“Der Immobilienkauf ist jetzt im stabilen Zinsniveau besser planbar und leistbar. Außerdem sind die Preise noch niedriger als im Vergleich vor der Zinswende. Aktuelle Daten unseres Interhyp Immobilienpreis-Index zeigen aber auch, dass sie schon wieder leicht ansteigen (+1 % in Gesamtdeutschland im Vergleich zum Jahresbeginn.) Warten lohnt sich nicht, der richtige Zeitpunkt für einen Immobilienkauf ist jetzt. Mein Tipp: Beratung statt Bauchgefühl! In einer unabhängigen, kostenlosen Beratung finden Frauen heraus, was individuell möglich ist”, so Mirijam Mohr.

Mit einem Finanzierungszertifikat, das zeigt, welche Kreditsumme möglich wäre, sei es oft leichter, den Zuschlag beim Kauf zu erhalten. Die Expertin stellt klar: „Interessentinnen an einem Bau oder Kauf sollten die Entscheidung für eine Immobilie nicht vom aktuellen Zinsniveau abhängig zu machen. Ganz wichtig: Finanzierung und Immobilie müssen zum Leben passen. Grundsätzlich empfehlen wir eher hohe Tilgungen von drei Prozent und mehr, ausreichend Eigenkapital und lange Zinsfestschreibungen von 15 Jahren und länger.“

Zinsentwicklung bei KfW-Förderprogrammen

Erst kürzlich hat die Kreditanstalt für Wiederaufbau erneut in einigen Programmen die Zinsen erhöht. Die Förderkredite der KfW-Bank sind für Immobilienkäuferinnen eine wichtige Säule bei der Finanzierung des Eigentums. Die Zinserhöhung betrifft unter anderem das Wohneigentumsprogramm. Damit fördert die KfW den Kauf oder Bau von selbstgenutztem Wohneigentum. Von der aktuellen Zinserhöhung konkret betroffen sind folgende Programme (Stand: April 2024):

- KfW-Wohneigentumsprogramm (124)

- Förderung genossenschaftlichen Wohnens (134)

- Altersgerecht Umbauen (159)

- BEG Wohngebäude – Kredit (261)

- KfN Klimafreundlicher Neubau Wohngebäude (297)

- WEF Wohneigentum für Familien (300)

- Einzelmaßnahmen Ergänzungskredit – Wohngebäude – Kredit 358/359

herMoney Tipp

herMoney Tipp

Neben dem aktuellen Marktzins fließen auch weitere Punkte in die Berechnung deines persönlichen Bauzinssatzes ein. So erhalten Personen, die beruflich gut abgesichert sind, in der Regel bessere Konditionen. Weitere Faktoren für bessere Zinsangebote sind deine Bonität und dein Wohnort, die Höhe des Darlehens und deines Eigenkapitals und die Sollzinsbindung. Auch über die Tilgungshöhe und Sondervereinbarungen kannst du die Zinshöhe ein wenig beeinflussen.

Zum Weiterlesen: Wer nicht selbst bauen, aber trotzdem in Immobilien investieren will, könnte Immobilien-ETFs ins Auge fassen. Damit kannst du auch mit kleinem Budget am Immobilienmarkt mitmischen – und bleibst die ganze Zeit über flexibel.

Dieser Artikel wurde ursprünglich im Sommer 2022 von Simin Heuser verfasst. 2023 wurde er von Floriana Hofmann aktualisiert. 2024 wurde er von Simin Heuser aktualisiert.